A análise de crédito é uma prática essencial para empresas que desejam crescer de forma sustentável e evitar problemas financeiros. Com ela, é possível avaliar a capacidade de pagamento de clientes, prever riscos de inadimplência e tomar decisões mais seguras.

Neste artigo, exploramos em detalhes como realizar uma análise de crédito eficaz, desde a avaliação de dados financeiros até a padronização de processos, fornecendo um modelo prático para você aplicar na sua empresa.

Também mostramos como ferramentas modernas, como um CRM de cobrança e réguas de cobrança automatizadas, podem potencializar a análise de crédito na luta contra a inadimplência.

Se sua empresa busca uma abordagem estruturada e inteligente para análise de crédito, siga a leitura e descubra como aplicar as melhores práticas para tomar decisões mais seguras e aumentar sua competitividade no mercado.

O que é Análise de Crédito?

A análise de crédito é o processo de avaliação de informações financeiras e comportamentais para determinar a capacidade de pagamento de um cliente.

Para empresas, essa análise ajuda a mitigar riscos de inadimplência, assegurar um fluxo de caixa saudável e melhorar a gestão de recebíveis.

Durante a análise, são considerados aspectos como histórico de pagamentos, condições econômicas e a situação financeira geral do cliente. Esse processo é essencial para definir limites de crédito, negociar prazos e estabelecer condições comerciais mais seguras.

Importância da Análise de Crédito

1. Redução do Risco de Inadimplência

- Avaliação de Risco: A análise de crédito permite que as empresas avaliem a capacidade de pagamento dos clientes, ajudando a mitigar o risco de inadimplência.

- Histórico e Comportamento de Pagamento: Compreender o histórico financeiro dos clientes ajuda a prever seu comportamento futuro, evitando empréstimos a quem tem alta probabilidade de não pagar.

2. Decisões de Crédito Mais Informadas

- Dados Confiáveis: Basear decisões em dados concretos e modelos preditivos cria um processo de concessão de crédito mais estruturado e confiável.

- Políticas de Crédito Personalizadas: Permite o desenvolvimento de políticas de crédito adaptadas a diferentes perfis de clientes, ajustando limites e condições conforme necessário.

3. Melhoria na Gestão de Fluxo de Caixa

- Planejamento Financeiro: Ao reduzir a inadimplência, as empresas podem ter melhor previsibilidade em relação aos seus fluxos de caixa, facilitando o planejamento financeiro.

- Estabilidade Econômica: Empresas com controle sólido sobre seus recebíveis podem operar de forma mais estável e investir em crescimento com menos incertezas.

4. Vantagem Competitiva

- Reputação no Mercado: Empresas que administram bem seus créditos são vistas positivamente no mercado, atraindo mais clientes e investidores.

- Condições de Crédito Atrativas: A capacidade de oferecer condições de crédito mais favoráveis e seguras pode diferenciar uma empresa de seus concorrentes.

5. Identificação de Oportunidades de Crescimento

- Segmentação de Clientes: A análise de dados de crédito pode revelar segmentos de mercado subexplorados que representam oportunidades de expansão.

- Inovação de Produtos: Compreender a saúde financeira da base de clientes pode inspirar o desenvolvimento de novos produtos ou serviços financeiros.

O Que Uma Empresa Ganha com Isso?

- Redução de Perdas Financeiras: Menor risco de inadimplência significa menos perdas financeiras, permitindo que as empresas preservem seus ativos.

- Maior Lucratividade: Com uma política de crédito mais eficaz, as empresas podem aumentar suas margens de lucro ao reduzir a necessidade de provisionamento para dívidas incobráveis.

- Eficiência Operacional: Processos de crédito bem-definidos otimizam o tempo e os recursos usados para avaliar potenciais clientes.

- Melhoria nas Relações com Clientes: Ao oferecer condições de crédito adequadas, empresas podem construir relacionamentos mais fortes e duradouros com seus clientes.

Os 5 Cs do Crédito: Fatores Fundamentais na Análise de Crédito

Uma das metodologias mais utilizadas para avaliação de crédito é a análise baseada nos “5 Cs do Crédito”. Essa abordagem reúne critérios fundamentais para avaliar o potencial de pagamento de um cliente. Veja cada um deles em detalhes:

Caráter (Character):

Avalia o histórico de pagamentos e a reputação do cliente. Um histórico limpo e um comportamento financeiro responsável são indicadores positivos. Empresas devem consultar cadastros de inadimplência e avaliar o comprometimento com contratos anteriores.

Capacidade (Capacity):

Refere-se à capacidade de pagamento do cliente com base na sua renda e fluxo de caixa. Para empresas, isso pode incluir análise de demonstrações financeiras e faturamento. É importante verificar se a receita é suficiente para cobrir despesas e dívidas futuras.

Capital (Capital):

Avalia os ativos e o patrimônio do cliente ou empresa. Uma empresa com ativos significativos apresenta menor risco, pois pode recorrer a esses bens para quitar dívidas. O capital demonstra a saúde financeira geral.

Condições (Conditions):

Considera fatores econômicos externos e o setor em que a empresa opera. Um mercado em crescimento pode favorecer empresas em expansão, enquanto setores em declínio representam maior risco.

Colateral (Collateral):

Inclui garantias reais que podem ser oferecidas como segurança para o crédito. Imóveis, estoques e equipamentos são exemplos de colaterais que ajudam a reduzir o risco de inadimplência.

Como Fazer Análise de Crédito

Além de uma política de crédito bem definida e sistemas automatizados, um exame detalhado da saúde financeira dos clientes faz toda a diferença. Com base na orientação da Laura Camargo, CEO da Neofin, apresentamos um guia prático para realizar uma análise de crédito completa.

1. Entenda o Negócio e o Setor de Atuação

Antes de analisar qualquer solicitação de crédito, é crucial entender o setor em que a empresa solicitante atua:

- Perfil de Mercado: Identifique padrões de consumo, sazonalidades e riscos econômicos relacionados ao segmento.

- Principais Players: Conheça concorrentes e possíveis parceiros de mercado.

- Conjuntura Econômica: Avalie fatores externos que podem afetar a sustentabilidade do negócio.

2. Avalie a Empresa Solicitante

Uma análise detalhada da estrutura interna da empresa é indispensável:

- Modelo de Negócio: Como a empresa gera receita? Há um diferencial competitivo claro?

- Gestão e Estrutura Societária: Verifique quem são os sócios e como é a governança corporativa. Empresas familiares podem apresentar mais conflitos internos, afetando a estabilidade financeira.

3. Examine a Operação e os Recursos Solicitados

Compreenda o propósito do crédito solicitado:

- Finalidade do Crédito: O empréstimo será destinado à expansão, modernização ou ao pagamento de dívidas?

- Capacidade de Execução: A empresa tem experiência suficiente para aplicar o crédito de forma eficaz?

- Montante Solicitado: O valor solicitado faz sentido em relação à operação e ao tamanho do negócio?

4. Analise os Demonstrativos Financeiros

Uma análise financeira sólida inclui:

- Indicadores de Desempenho: Verifique se as informações fornecidas pela gestão estão alinhadas aos dados contábeis.

- Projeções de Receita: Compare previsões com históricos para identificar incoerências.

- Fluxo de Caixa: Simule cenários estressados para prever possíveis problemas de liquidez.

5. Considere Garantias e Alternativas de Pagamento

Em caso de inadimplência, é importante ter um plano de ação:

- Garantias Reais: Identifique bens que possam ser utilizados como garantia para assegurar o pagamento.

- Ativos de Valor: Empresas com ativos significativos podem vender parte de seus bens para quitar dívidas.

- Crédito no Mercado: Analise a capacidade da empresa de buscar novas fontes de financiamento.

Quais Dados Devem Ser Avaliados na Análise de Crédito

A análise de crédito exige uma avaliação detalhada de informações financeiras e comportamentais. Os dados analisados variam de acordo com o tipo de cliente: pessoa física (PF) ou pessoa jurídica (PJ). Abaixo, explicamos as informações essenciais para cada caso.

Análise de Crédito para Pessoa Física (PF)

Avaliar pessoas físicas implica em verificar dados pessoais e financeiros para garantir que o cliente tenha condições de cumprir suas obrigações.

Etapas Importantes:

1. Solicitação de Dados Cadastrais:

- CPF, RG, data e local de nascimento.

- Telefone, e-mail e endereço.

- Comprovante de remuneração e, se aplicável, informações sobre o cônjuge e referências pessoais e profissionais.

2. Análise de Restrições:

- Verificação de pendências financeiras em outras empresas.

- Consultas a cadastros de inadimplência, como Serasa e SPC.

3. Análise de Perfil de Crédito:

- Avaliação do score de crédito e histórico de pagamentos.

- Investigação sobre atrasos frequentes em contas anteriores.

4. Análise do Comprometimento de Renda:

- Cálculo do percentual da renda comprometido com outras despesas.

- A recomendação é que as parcelas não ultrapassem 30% da renda mensal.

5. Verificação de Documentos:

- RG, CPF, comprovantes de renda e residência.

- Análise para evitar fraudes ou documentação falsa.

Análise de Crédito para Pessoa Jurídica (PJ)

Para empresas, a análise se concentra na situação financeira e na estrutura de negócios. O objetivo é avaliar a viabilidade de concessão de crédito a partir do desempenho e da saúde financeira da empresa solicitante.

Dados Importantes a Serem Avaliados:

- Proposta de Crédito: Detalhamento do valor solicitado e finalidade do crédito.

- Balancetes e Faturamento: Demonstrações financeiras dos últimos meses.

- Questionário de Avaliação: Informações fornecidas pela empresa para avaliação detalhada.

- Resumo da Situação de Balanço: Avaliação dos ativos e passivos.

- Plano de Negócios: Produtos e serviços oferecidos, missão, visão e valores.

Objetivos da Análise para PJ:

1. Análise Retrospectiva:

- Avaliação do desempenho histórico da empresa e sua capacidade de lidar com crises financeiras passadas.

2. Análise de Tendências:

- Estudo das condições financeiras atuais e tendências futuras com base no crédito solicitado.

3. Capacidade Creditícia:

- Determinação do limite de crédito com base na solidez financeira e na capacidade de pagamento da empresa.

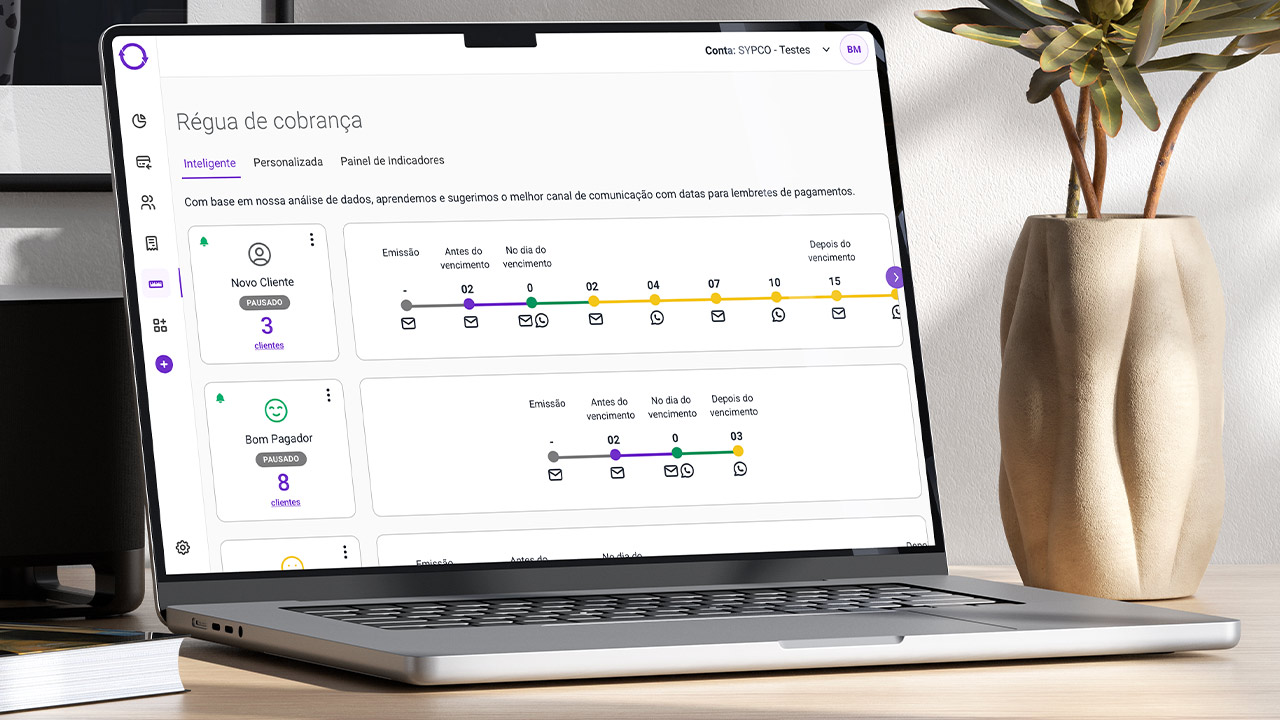

Uma análise minuciosa de todos esses fatores combinados, permite criar uma estratégia de régua de cobrança mais eficiente, ainda mais para empresas com operações complexas.

Como Aplicar Indicadores para Reduzir Riscos

Uma análise de crédito eficiente não depende apenas de uma boa política interna e de sistemas automatizados, mas também da aplicação de indicadores financeiros sólidos. Com base nas orientações de Laura Camargo, CEO da Neofin, detalhamos um modelo completo para análise de crédito, destacando métricas essenciais e como interpretá-las para decisões assertivas.

1. Indicadores Financeiros Essenciais

I) Endividamento Bruto vs. Endividamento Líquido:

- Endividamento Bruto: Soma total das dívidas da empresa.

- Endividamento Líquido: Dívida Bruta menos o saldo de caixa disponível, representando a dívida real após possível abatimento.

II) Dívida Líquida/EBITDA:

- Mede a alavancagem financeira, indicando quantos anos a empresa levaria para quitar sua dívida usando sua geração de caixa operacional.

- Cuidado: Empresas altamente alavancadas podem ser aceitáveis se tiverem previsibilidade de receita e cronogramas de pagamento alongados e uma gestão de recebíveis eficiente.

III) Cobertura dos Juros:

- Calcula a capacidade de a empresa cobrir suas despesas financeiras com seu lucro operacional.

- Importante: Indicadores altos são desejáveis, indicando maior segurança financeira.

IV) Liquidez Corrente (CCL):

- Avalia a liquidez de curto prazo, dividindo ativos circulantes pelo passivo circulante.

- Se o valor for maior que 1, a empresa tem mais ativos líquidos do que dívidas de curto prazo, o que indica solvência saudável.

V) Capital de Giro Próprio:

- Calculado subtraindo ativos fixos do patrimônio líquido. Um valor positivo indica que a empresa consegue financiar suas operações sem recorrer a terceiros

2. Gestão de Dívidas e Cronograma de Pagamentos

Além dos indicadores, o modelo de crédito deve incluir uma análise detalhada de:

- Prazo Médio das Dívidas: Empresas com cronogramas de pagamento mais longos têm menos pressão de caixa e são consideradas mais seguras.

- Concentração de Credores: Empresas que dependem de poucos credores podem ter sua saúde financeira comprometida em caso de retirada de apoio financeiro.

3. Aplicação na Prática

Este modelo de análise de crédito é aplicável tanto para grandes empresas quanto para pequenas e médias. Ele permite prever riscos, definir limites de crédito e estabelecer condições de pagamento adequadas.

Padronizando o Processo de Análise de Crédito

Uma análise de crédito eficiente vai além da avaliação financeira: ela exige processos padronizados para garantir organização, agilidade e segurança. A CEO da Neofin, Laura Camargo, explicou como criar um processo estruturado e eficiente para análise de crédito. Veja como implementar essa abordagem na sua empresa:

Por Que Padronizar o Processo de Análise de Crédito?

Padronizar o processo de análise de crédito traz benefícios como:

- Organização e Clareza: Todos os envolvidos sabem o que fazer e quando agir.

- Redução de Erros: Com um processo definido, diminuem-se inconsistências e retrabalhos.

- Facilidade de Treinamento: Novos funcionários podem aprender rapidamente usando guias detalhados.

- Autonomia Operacional: Menos microgerenciamento e mais produtividade.

Como Padronizar o Processo de Análise de Crédito

1. Mapeie o Processo

Crie um fluxograma detalhado, destacando cada etapa:

- Solicitação de Crédito: Identifique quem faz a solicitação e os documentos necessários.

- Recebimento de Documentos: Defina quem recebe e organiza a documentação.

- Análise de Documentos: Determine critérios e prazos para avaliação.

- Decisão de Crédito: Estabeleça o processo de aprovação ou recusa, com registros claros.

2. Documente Procedimentos

Elabore manuais detalhados para cada função, como:

- Organização de Arquivos: Instruções sobre como nomear e armazenar documentos eletronicamente.

- Checklist de Documentos: Lista padrão de itens exigidos para diferentes tipos de análise de crédito.

- Consulta de Dados: Orientações sobre como realizar consultas externas, como ao Serasa ou sistemas de negativação.

3. Automatize o Processo

Use um sistema de cobrança inteligente para automatizar partes do processo, como:

- Envio de E-mails Automáticos: Lembretes para clientes enviarem documentos pendentes.

- Integração de Sistemas: Consulta automática de dados financeiros e histórico de crédito.

Benefícios da Padronização

Uma empresa com processos padronizados em análise de crédito pode:

- Melhorar a Eficiência: Reduzindo tempo e custos operacionais.

- Aumentar a Confiabilidade: Decisões mais precisas e documentadas.

- Facilitar Auditorias: Processos claros e bem documentados facilitam auditorias internas e externas.

Potencializando os Benefícios da Análise de Crédito

A análise de crédito é a primeira etapa da esteira de cobrança na luta contra a inadimplência. No entanto, mesmo com uma avaliação criteriosa, empresas podem enfrentar atrasos e inadimplências. É nesse ponto que as soluções da Neofin entram em ação, completando o processo de cobrança e assegurando a entrada de caixa.

Como as Soluções da Neofin Potencializam a Análise de Crédito

CRM de Cobrança:

- Centralize todas as informações de clientes e históricos de pagamentos.

- Acompanhe negociações, registros de tarefas e envios de comunicações em uma única plataforma.

- Personalize o atendimento, aumentando as chances de recuperação de crédito.

Régua de Cobrança Automatizada e Inteligente:

- Escale sua régua de cobrança com lembretes automáticos e mensagens específicas para perfis diferentes de clientes

- Crie cadências de cobranças por múltiplos canais, como WhatsApp, e-mail e SMS

- Elimine o trabalho manual em todas as fases da cobrança.

Protesto e Negativação de Inadimplentes:

- Automatize suas ações de protesto e negativação em apenas um clique

- Neofin cuida de toda parte burocrática de envio e retirada ao cartório e birô de crédito

- Média de 50% de recuperação nos primeiros trinta dias de protesto

Otimize sua Gestão de Cobranças com a Neofin

Se sua empresa busca minimizar riscos, automatizar cobranças e garantir uma gestão financeira completa, as soluções da Neofin são ideais.

Preencha nosso formulário e agende uma demonstração gratuita com nossos especialistas. Descubra como a Neofin pode transformar a gestão de crédito e cobranças da sua empresa de forma automatizada, inteligente e segura.