Garantir a saúde financeira passa, inevitavelmente, pela eficiência na gestão de recebíveis. A inadimplência é uma realidade desafiadora, mas ferramentas estratégicas como o protesto de títulos têm se mostrado decisivas para recuperar créditos em atraso. Neste guia, vamos explorar como o protesto digital é uma ferramenta de cobrança poderosa e como você deve usá-la para não ter problemas de fluxo de caixa na sua empresa.

O Papel Estratégico da Cobrança nas Empresas

Cobrar é essencial. Quem não cobra, não recebe. Apesar disso, a palavra “cobrança” ainda é associada a algo negativo, o que muitas vezes dificulta as ações necessárias para garantir o pagamento. Segundo Laura Camargo, CEO da Neofin, o sucesso da cobrança está na forma como ela é realizada: “A maneira de cobrar faz toda a diferença. Empresas e pessoas têm realidades distintas, e entender essas diferenças é crucial para resultados positivos”.

A inadimplência pode ter origens variadas, como desorganização, problemas de fluxo de caixa ou falta de comunicação. Contudo, um cenário se destaca: quando o devedor simplesmente não tem intenção de pagar. Nestes casos, o protesto de títulos se torna uma ferramenta indispensável.

O que é o Protesto e Por que Utilizá-lo?

O protesto é um recurso legal que formaliza a inadimplência e cria um registro oficial da dívida. Ele serve como uma medida mais drástica para casos em que o devedor não responde a tentativas de negociação ou evita o pagamento. Ao adotar essa prática, as empresas conseguem recuperar valores que, de outra forma, seriam considerados perdidos.

Além disso, o protesto é uma ação que beneficia tanto credores quanto o mercado como um todo. Ele reforça o compromisso entre as partes, essencial para um ambiente de negócios sustentável.

A Transformação Digital no Protesto de Títulos

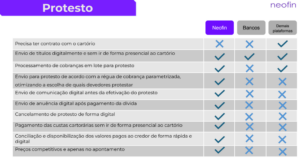

Historicamente, o protesto era visto como um processo burocrático e lento, envolvendo idas frequentes ao cartório. Esse cenário começou a mudar com a digitalização. Hoje, ferramentas de cobrança automatizadas, como as desenvolvidas pela Neofin, simplificam e agilizam esse procedimento, tornando-o mais acessível e eficaz.

Benefícios da Digitalização do Protesto

- Rapidez no Processo: Em vez de semanas, o protesto pode ser realizado em poucos dias.

- Economia de Recursos: A eliminação de processos físicos reduz custos operacionais.

- Integração com Sistemas de Cobrança Automatizados: Isso permite que empresas automatizem todo o ciclo, desde a notificação até o registro do protesto.

Negativação x Protesto: Qual a Diferença e Quando Utilizar Cada Um?

Apesar de serem ferramentas voltadas à recuperação de créditos, negativação e protesto possuem diferenças marcantes.

- Negativação: Consiste no registro do devedor em cadastros de proteção ao crédito, como SPC ou Serasa. Este método tem como principal objetivo restringir o acesso do inadimplente a financiamentos e operações de crédito, funcionando como um estímulo ao pagamento da dívida.

- Protesto: É um ato formal realizado em cartório, que não apenas registra a inadimplência, mas também assegura os direitos do credor de forma mais robusta. O protesto gera um título executável, o que pode facilitar ações judiciais, caso necessárias.

Enquanto a negativação atua como uma pressão indireta no crédito do devedor, o protesto é uma medida mais formal e eficaz para cobrar dívidas que demandam maior urgência ou que envolvem valores significativos.

Quer entender qual estratégia é mais adequada para o seu negócio? Confira nosso artigo completo explicando sobre a diferença das duas ações.

Quando e Como Implementar o Protesto Digital?

Como a própria Laura explica, o protesto deve ser usado de forma estratégica, especialmente quando o devedor ignora as tentativas de resolução amigável. As etapas principais para implementação incluem:

- Identificação de Títulos Vencidos: Análise criteriosa para priorizar dívidas de alto impacto financeiro.

- Notificação ao Devedor: Comunicação clara e objetiva sobre a inadimplência.

- Registro Digital do Protesto: Automação do envio do título ao cartório via plataformas integradas.

Essa abordagem não apenas recupera valores, mas também estabelece um padrão de disciplina financeira junto aos clientes.

Consequências do Protesto para o Devedor

Quando um título é protestado, o devedor enfrenta consequências que podem impactar significativamente sua vida financeira e reputação no mercado. Entre as principais consequências, destacam-se:

- Restrição de Crédito: O registro do protesto é público, podendo dificultar o acesso a financiamentos e linhas de crédito.

- Danos à Reputação: Empresas e pessoas físicas protestadas podem ser vistas como menos confiáveis no mercado.

- Possíveis Ações Judiciais: O protesto facilita o encaminhamento para ações de cobrança judicial, caso a dívida não seja resolvida.

Para evitar essas consequências, é essencial renegociar ou quitar a dívida o quanto antes.

Vantagens do Protesto para o Credor

Agora, pensando no lado do credor, as vantagens do protesto são significativas:

- Aumento da Recuperação de Créditos: A formalização do protesto pressiona o devedor, elevando as chances de pagamento.

- Proteção Jurídica: O protesto garante um documento oficial que comprova a tentativa de recebimento, preservando os direitos do credor em possíveis disputas judiciais.

- Baixo Custo: No Brasil, muitos estados permitem que os custos do protesto sejam cobrados do devedor, reduzindo o impacto financeiro para o credor.

- Rapidez no Processo: Com as soluções digitais da Neofin, o protesto pode ser realizado de forma ágil, acelerando a recuperação do crédito.

________________________________________________________________________________

Descubra o Panorama do Protesto: Números Reais e Insights Exclusivos

Para entender melhor o impacto do protesto na recuperação de créditos, a Neofin analisou 2.619 títulos protestados em nosso sistema. O resultado dessa análise foi compilado no Panorama do Protesto, um report exclusivo que detalha como o aging da dívida afeta a taxa de recuperação.

Se você quer dados confiáveis para guiar suas estratégias de cobrança, convidamos você a conferir o artigo completo em nosso blog. Não perca a oportunidade de utilizar essa valiosa informação em resultados para a sua empresa.

________________________________________________________________________________

Quais Documentos Podem Ser Protestados?

Diversos tipos de documentos podem ser protestados, incluindo:

- Títulos de Crédito: Cheques, notas promissórias, duplicatas mercantis e duplicatas de serviço.

- Contratos e Acordos: Documentos que representam compromissos financeiros não cumpridos.

- Outros Títulos: Letra de câmbio, cédula de crédito bancário, entre outros previstos em lei.

É importante verificar com o cartório local se o título atende aos requisitos para protesto, garantindo sua validade legal.

O Que é a Sustação de Protesto?

A sustação de protesto é o ato de interromper o registro de um protesto antes de sua efetivação. Essa medida pode ser solicitada pelo devedor ou credor quando houver acordos em andamento, quitação da dívida ou erros no processo.

A solicitação deve ser feita diretamente ao cartório responsável e, em alguns casos, pode exigir uma decisão judicial, dependendo da situação.

Como Cancelar um Protesto?

Quando sua empresa utiliza o sistema de cobrança automatizado da Neofin, o processo de protesto é inteiramente digital, prático e eficiente. Todo o fluxo é parametrizado em poucos cliques, e nossa equipe cuida de todos os detalhes internamente. O protesto é realizado de forma nacional e sem burocracias adicionais para sua empresa.

Caso o cancelamento seja necessário, você pode emitir o comando diretamente na plataforma, e nossa equipe se encarrega de realizar o procedimento. Além disso, quando o devedor quita o boleto emitido pelo cartório, a anuência é gerada automaticamente, também de forma digital. Isso elimina retrabalhos e traz ainda mais agilidade e segurança para os negócios.

Impactos Positivos no Fluxo de Caixa

Empresas que adotam uma régua de cobrança bem estruturada, incluindo o protesto digital, têm maior previsibilidade no recebimento de valores. Isso contribui para:

- Aumento da Liquidez: Recursos recuperados podem ser reinvestidos em atividades estratégicas.

- Redução de Perdas: Dívidas que seriam esquecidas são recuperadas com maior frequência.

- Melhor Planejamento Financeiro: Fluxos de caixa mais equilibrados permitem decisões mais assertivas.

Turbine a Cobrança da Sua Empresa com a Neofin

Na Neofin, a cobrança vai muito além do tradicional. Oferecemos soluções estratégicas e orientadas por dados para otimizar a gestão de recebíveis e aumentar a produtividade do seu time financeiro. Com ferramentas como régua de cobrança automatizada e CRM, eliminamos tarefas operacionais e repetitivas, permitindo que sua equipe foque em ações mais estratégicas.

Régua de Cobrança Inteligente e Personalizada

Nossa régua de cobrança automatizada segmenta os clientes por perfil de pagamento:

- Bom Pagador: Comunicação amigável e lembretes sutis para reforçar a pontualidade.

- Pagador Duvidoso: Cadências de cobrança ajustadas para estimular o pagamento antes do vencimento.

- Mal Pagador: Estratégias diretas e incisivas, mantendo o respeito e a eficiência.

A comunicação é feita por múltiplos canais – WhatsApp, e-mail e SMS – para garantir que os lembretes cheguem com eficácia, elevando significativamente as taxas de recuperação de crédito.

Soluções para Inadimplência Severa

Para casos mais críticos, nossa plataforma oferece negativação e protesto de dívida de forma ágil e sem burocracia. Esses recursos são acionados automaticamente pela régua de cobrança para perfis de alto risco, reforçando a urgência de pagamento e protegendo seu fluxo de caixa.

Integração Simplificada com Seu ERP

Todas as soluções da Neofin se integram ao ERP que sua empresa já utiliza. Essa integração automatiza a sincronização de dados financeiros e de clientes, reduzindo retrabalho, eliminando erros e garantindo informações sempre atualizadas para a equipe de cobrança.

Quer potencializar sua gestão de cobranças? Entre em contato agora mesmo com a Neofin e veja como nosso sistema de cobrança automatizado pode impulsionar o fluxo de caixa da sua empresa. Preencha o formulário e agende uma demonstração gratuita com nossos especialistas!