A inadimplência é uma realidade enfrentada por muitas empresas, e com a instabilidade econômica, até mesmo os clientes mais confiáveis podem acabar atrasando pagamentos. Nesse cenário, a negativação de devedores é uma medida que assume ainda mais importância.

Afinal, para continuar de pé, as empresas precisam proteger seus negócios e recuperar os valores em aberto. Mas como funciona o processo de negativação de clientes inadimplentes? Quais os seus impactos e implicações?

Neste guia completo, vamos abordar tudo o que você precisa saber sobre a negativação de devedores. Entenda o momento ideal para iniciar o protesto e as melhores práticas para lidar com essa situação de forma eficaz e ética.

Acompanhe a leitura!

Como funciona a negativação de devedores?

A negativação de devedores é o registro do nome de um cliente inadimplente em órgãos de proteção ao crédito, como Serasa e SPC. O processo é iniciado pela empresa credora após esgotadas as tentativas de cobrança amigável.

Então, o devedor é notificado e tem um prazo para regularizar a dívida antes da negativação. Após negativado, o devedor fica com o “nome sujo” e enfrenta dificuldades para obter crédito, como empréstimos, financiamentos e até mesmo cartão de crédito.

Embora a negativação dure até 5 anos, é possível limpar o nome após a quitação da dívida.

Quer saber como evitar a inadimplência na sua empresa? Confira 7 (excelentes) dicas!

Quando a empresa pode negativar um cliente?

Na prática, a empresa já pode negativar um cliente após o primeiro dia de vencimento da dívida. Esse entendimento acontece porque o Código de Defesa do Consumidor não estabelece um prazo mínimo para que o credor possa incluir o nome do inadimplente nos órgãos de restrição ao crédito.

Entretanto, é preciso estar ciente de qualquer legislação estadual específica que possa determinar prazos diferentes. Mas, geralmente, a negativação é efetuada após cerca de 30 dias da data de vencimento da dívida.

É importante ressaltar que o processo de negativação deve sempre seguir as regulamentações do Código de Defesa do Consumidor.

Como é feita a cobrança de pessoas negativadas?

A cobrança de empresas ou pessoas negativadas, geralmente, continua mesmo após a negativação, podendo ser feita internamente pela empresa credora ou por meio de agências especializadas em cobrança.

É importante compreender que o processo deve seguir práticas éticas e legais, evitando exposição ou constrangimento ao devedor.

Ao longo das negociações, são encorajados acordos de pagamento e, uma vez que a dívida é paga, é obrigação da empresa retirar a negativação do nome do devedor.

Existe um prazo legal da dívida?

No Brasil, o prazo legal para que uma dívida seja cobrada judicialmente é de 5 anos, conforme estabelecido pelo artigo 206 do Código Civil.

Na prática, isso significa que, depois de 5 anos de inadimplência, a dívida prescreve e o credor perde o direito de ajuizar uma ação para sua cobrança. Contudo, após esse período, a obrigação financeira ainda existe – mesmo que não possa ser exigida na justiça.

Note que a prescrição se refere apenas à possibilidade de cobrança judicial; a dívida pode ainda ser cobrada extrajudicialmente.

Também vale lembrar que a negativação do nome do devedor tem um prazo limite de 5 anos. Após isso, a informação deve ser retirada, independentemente da dívida ter sido paga ou não.

O que é pior: protesto ou negativação?

O protesto, à primeira vista, parece a melhor solução. Isso porque, nesse caso, é possível forçar o pagamento da dívida e ainda colocar a responsabilidade pelos custos do processo nas mãos do devedor. Mas será que essa é realmente a melhor opção?

A verdade é que não existe uma opção melhor que outra. Por isso, a escolha entre protesto e negativação deve ser feita com cautela, considerando o valor da dívida, o perfil do cliente e a imagem da empresa.

Para dívidas menores, a negativação é geralmente a melhor opção. Seu baixo custo e grande alcance fazem com que seja eficiente na recuperação de valores, e ainda ajuda a preservar a imagem da empresa.

Já para dívidas maiores, o protesto talvez seja uma alternativa a ser considerada. No entanto, é importante avaliar os custos e o impacto na imagem da empresa antes de tomar uma decisão.

Saiba mais: Gestão de recebíveis: Entenda a importância da sua realização

Como saber se posso negativar o cliente?

Para proteger os negócios e recuperar o crédito, a negativação de devedores é uma ferramenta importante. Mas como saber se você pode negativar um cliente? Para isso, siga os passos a seguir:

- Confirme a inadimplência: se certifique de que a dívida existe e que o prazo de pagamento acordado foi ultrapassado;

- Notificação de cobrança: é necessário ter enviado uma notificação de cobrança ao cliente, para dar a ele a oportunidade de regularizar a situação;

- Período de carência: o mercado costuma respeitar um período de carência, que geralmente varia entre 15 a 30 dias após o vencimento para a negativação;

- Cheque legislações específicas: alguns estados têm regras próprias para negativação;

- Direitos do consumidor: se assegure de que os direitos do consumidor estejam sendo respeitados, seguindo os procedimentos adequados e legais.

Atendeu a todos esses critérios e procedimentos? Então pode proceder com a negativação do cliente inadimplente.

Como negativar um cliente devedor?

Para negativar um cliente, a empresa credora precisa ser associada ao SPC, Serasa ou outro órgão de proteção ao crédito.

Mas, antes de seguir com a negativação, o devedor deve ser notificado da dívida e ter a chance de quitá-la. Essas notificações devem ser documentadas como prova de que o devedor realmente foi informado.

Em seguida, se o pagamento não for realizado após a notificação e expiração do prazo, a empresa pode registrar a inadimplência com os detalhes necessários sobre o devedor e a dívida para o órgão de crédito.

É necessário garantir que todas as etapas do processo estejam em conformidade com o Código de Defesa do Consumidor.

Qual a importância da negativação de devedores?

A negativação de devedores é essencial para o mercado de crédito porque proporciona um histórico confiável sobre a capacidade de pagamento dos consumidores.

Esse processo ajuda as empresas a avaliar o risco de inadimplência, garantindo uma concessão de crédito mais segura e responsável.

Quais os cuidados ter na hora de negativar devedores?

Ao negativar devedores, é fundamental tomar vários cuidados para garantir que o processo seja justo, legal e respeitoso com o cliente:

- Confirme todos os detalhes da dívida, como valor, a data de vencimento e a identidade correta do devedor;

- Notifique o devedor sobre a dívida vencida e comunique a intenção de negativá-lo;

- Respeite o prazo de carência estabelecido após o atraso no pagamento antes de proceder com a negativação;

- Tenha certeza de que todas as ações estão em conformidade com o Código de Defesa do Consumidor e legislações locais;

- Mantenha um registro preciso de todas as comunicações e tentativas de cobrança realizadas;

- Seja claro e objetivo ao informar sobre as consequências da negativação;

- Evite expor a situação de dívida do cliente publicamente e respeite sua privacidade;

- Proceda com a negativação de maneira ética, e evite qualquer forma de coerção ou estratégias abusivas.

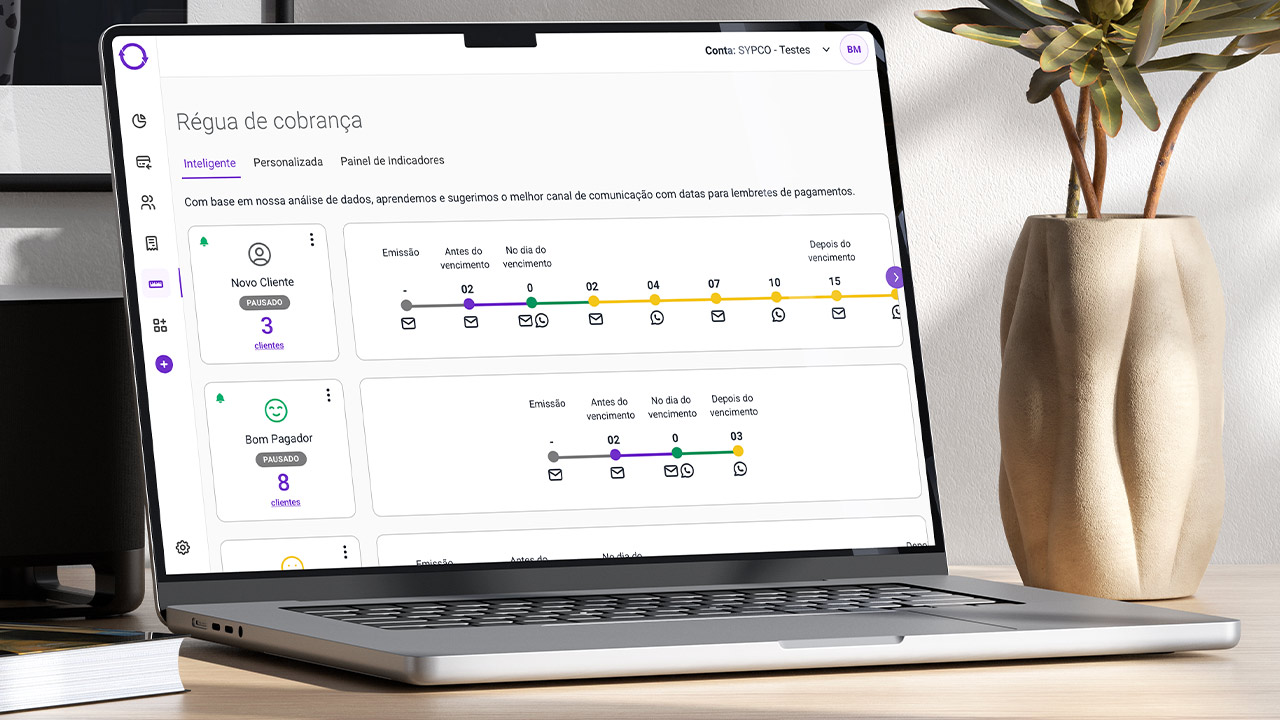

Precisa melhorar o processo de cobrança da sua empresa? Conheça o Neofin e se surpreenda com os benefícios da plataforma!

Conclusão

A recuperação de crédito está entre as maiores preocupações de boa parte dos empresários e empreendedores. Em um contexto de alta inadimplência, a negativação de devedores é um recurso importante.

Entretanto, precisa ser aplicada corretamente, com conscientização legal e ética, de modo a garantir a integridade do processo e um relacionamento saudável com os consumidores.

Se esse conteúdo foi útil, acesse o blog da Neofin para conferir outros artigos relacionados!